Es war das Reizthema ‚Zölle auf Elektroautos‘, das Wirtschaftsminister Robert Habeck Ende Juni zu einer heiklen Mission nach China aufbrechen ließ. Heikel, da Habeck daheim in Europa kein uneinheitliches Bild abgeben wollte, jedoch mit dem Blick auf die heimische Wirtschaft unbedingt Zölle auf chinesische E-Fahrzeuge vermeiden wollte. Immerhin betreiben die großen deutschen Herstellerinnen und Hersteller in China selbst große Werke und gehören zu den größten Lieferanten von Elektroautos aus China nach Europa. Ein weiteres Thema ging durch die Flure des Wirtschaftsministeriums: die Sorge vor Vergeltungszöllen auf aus Deutschland nach China gelieferte Verbrennerfahrzeuge. Ebenfalls kein gutes Szenario für die deutsche Wirtschaft. Mit seiner Reisediplomatie wollte Habeck verhindern, dass der bereits schrumpfende Markt in sich zusammenfällt. Denn er weiß genau, was in der Heimat alles von der Autoproduktion abhängt.

Dazu zählt auch die hohe Abhängigkeit der deutschen Werkzeugmaschinenindustrie von Automobilherstellern und ihren Zulieferern. Zwar sank der wertmäßige Anteil von 42 Prozent (2019) auf 31 Prozent (2021), dennoch sind das Fräsen von Motorblöcken, das Drehen von Wellen und das Umformen von Blechen die wichtigsten Wertschöpfungstätigkeiten der Werkzeugmaschinen-Kunden. Wie der Verein Deutscher Werkzeugmaschinenfabriken (VDW) in seinem Marktbericht 2023 zudem feststellt, verliert der Automobilbau (OEM) gegenüber 2019 zwar erheblich an Bedeutung, bleibt aber größte Abnehmerbranche.

Auch hier ist die Suche nach Trend-Gründen kurz. So konstatiert der VDW als wesentliche Ursache für die Abnahme des Automobilsektors den Transformationsprozess in der Branche mit einer zunehmenden Verlagerung der Investitionen in Richtung Elektromobilität. Einen Handelskrieg mit dem größten Absatzmarkt seiner im Wandel befindlichen Kundengruppe kann in dieser Situation also auch niemand aus der Werkzeugmaschinenbranche gebrauchen.

Fortschreitende Diversifizierung

Diese Entwicklung ist einen zweiten Blick in die alle zwei Jahre vorgenommene Untersuchung der Kundenstruktur der VDW-Mitgliedsfirmen wert. Immerhin beteiligten sich im Jahr 2021 etwa 50 Mitgliedsunternehmen, die insgesamt rund 12.300 Maschinen im Wert von 4,6 Mrd. Euro meldeten. Auch wenn die aktuellsten Daten im Report aus 2023 noch nicht vorlagen, bestätigt sich der Trend eindeutig. Schon vor drei Jahren galt, was für dieses Jahr erneut zu erwarten ist: Die deutsche Werkzeugmaschinenindustrie stellt sich breiter auf. Die Zahlen zeigen klar, dass die Abnehmerbranchen deutlich diversifizierter sind als noch vor einigen Jahren.

Bereits 2019 hatten die drei größten Kundengruppen Maschinenbau, Automobilhersteller und Zulieferer für den Automobilbau einen Anteil von zwei Dritteln, während es zwei Jahre später nur noch 60 Prozent waren. Die Automobilindustrie steht dabei für etwa ein Drittel, während es im Jahr 2019 noch 42 Prozent waren. Der Maschinenbau selbst als Abnehmer von Werkzeugmaschinen steigerte seinen Anteil und zeigt sich ebenfalls diversifiziert: Der Werkzeugmaschinenbau mit einem Anteil von 5,3 Prozent, Stanz- und Zerspanwerkzeuge mit etwas über 4 Prozent und die Antriebstechnik mit 1,3 Prozent sind im weiteren Verlauf die wichtigsten Teilbranchen.

Ausfuhren auf Rekordniveau

Noch einmal der Blick in Richtung Osten: Wenn der Druck aus China bei der Elektromobilität steigt, wie sieht es bei den Werkzeugmaschinen aus? Gemessen am Produktions- bzw. Verbrauchswert in seiner Lokalwährung Renminbi, hat China seit dem vergangenen Jahr erstmals mehr Werkzeugmaschinen produziert als nachgefragt. Das Land exportiert Werkzeugmaschinen im Wert von 7,3 Mrd. EUR ins Ausland, gefolgt von Japan, die für 6,3 Mrd. EUR exportieren. Werkzeugmaschinen-Export-Weltmeister bleibt aber nach wie vor Deutschland mit fast 8 Mrd. EUR. Betrachtet man die absoluten Zahlen der in den jeweiligen Märkten produzierten Zerspanungs- und Umformmaschinen, bleibt China mit großem Abstand an erster Stelle. Mit mehr als 25 Mrd. EUR Produktionsvolumen wird fast genauso viel hergestellt wie in Deutschland, Japan und den USA zusammen.

Der Wettbewerb auf den Weltmärkten nimmt also zu, aber im Bereich der Zerspanung und Umformtechnik kann keine Rede von einem drohenden Handelsstreit sein. Vielmehr sind es nicht unerheblich auch deutsche, schweizerische und japanische Herstellerinnen und Hersteller, die im vergangenen Jahr für die Ausfuhren aus China auf Rekordniveau (mit)gesorgt haben, so der VDW in seiner Analyse.

Im Wettbewerbsvergleich der Regionen haben europäische Länder und die USA sogar ein wenig Boden gut gemacht: Während China (-2 %), Japan (-8 %) und Taiwan (-16 %) einen Rückgang verzeichneten, wurde in Deutschland (+9 %), USA (+8%), Italien (+6 %) und Spanien (+22 %) im vergangenen Jahr deutlich mehr produziert als im Jahr zuvor – wenn auch auf teilweise sehr viel geringerem Niveau.

Schwankungen im Auftragseingang

Diese Zahlen sollen nicht darüber hinwegtäuschen, dass das laufende und vergangene Jahr hierzulande „herausfordernde Zeiten“ sind, wie der VDW zwischentitelt. Grund sind die vielen leeren Seiten in den Auftragsbüchern. Zur hohen Inflation im vergangenen Jahr sanken die Auftragseingänge der deutschen Werkzeugmaschinenhersteller um nominal 11 Prozent. Betrachtet man die 3-Monats-Durchschnitte im Auftragseingang der deutschen Werkzeugmaschinenindustrie erkennt man eine sich aufschwingende Welle: Ausschläge des Auftragseingangs ins Plus und Minus werden höher und ziehen sich statt über Quartale über Jahre. Da wundert es nicht, dass der deutsche Wirtschaftsminister versucht, die derzeitige Talwelle mit Pendeldiplomatie kürzer und flacher zu halten.

Tabelle Kundenstruktur VDW-Mitgliedsfirmen

Die Kundenstruktur der Werkzeugmaschinenbranche hängt noch stark vom Automobilbau ab – allerdings mit deutlich sinkender Tendenz.

Automobilindustrie 31 % (2019: 42 %)

Maschinenbau 29 % (2019: 24 %)

Herstellung von Metallerzeugnissen 12,4 % (2019: 7,5 %)

Luft- und Raumfahrt 5,4 % (2019: 6,7 %)

Elektrotechnik 4,4 % (2019: 3,0 %)

Feinmechanik 1,9 % (2019: 1,8 %)

Medizintechnik 1,5 % (2019: 1,2 %)

Treffpunkt AMB 2024

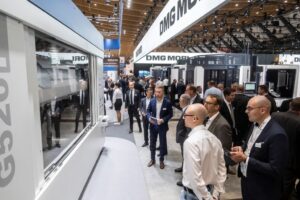

Mehr als 1.200 Unternehmen aus 30 Ländern zeigen auf der AMB 2024 in Stuttgart ihre Lösungen für die Metallbranche. Das voll belegte Messegelände wird in diesem Jahr vom 10. bis 14. September in Stuttgart Schauplatz vieler unterschiedlicher Themen sein: Werkzeugmaschinen und Fertigungsanlagen mit ihren Steuerungen und Antrieben werden zu sehen sein und die dazu gehörenden Werkzeuge und Spannmittel. Nicht fehlen werden ebenfalls wieder Automatisierungslösungen sowie die Mess- und Prüftechnik. Rund um das Thema Industrie 4.0 werden zudem Lösungen präsentiert zu KI und intelligenten Netzwerken, CAD/CAM-Anwendungen und kollaborativer Robotik. Eine Sonderschau der Verbände VDW und VDMA zur Initiative umati (universal machine technology interface) zeigt den Nutzen offener Schnittstellenstandards auf Basis von OPC UA. In der SmartFactory im Eingangsbereich Ost erleben Besucherinnen und Besucher die maschinelle Interaktion in einer vollautomatisierten Prozesskette.

Kontakt: